包み足は相場の転換を示すシグナルであるとよく言われますが、果たしてこれは本当なのでしょうか?

今回はこういった疑問を解消すべく、包み足が相場の転換シグナルとして本当に有効なのかをバックテストにより検証してみたいと思います。

自動売買のみならず、裁量トレードをされている方でも参考となるようにエントリーと手仕舞いにそれぞれ条件を加え、裁量トレードにかなり近い状況での検証も試みました。

定量的な検証結果を欲している方はぜひ参考にしてみてください。

- 包み足を使ったトレードの勝率

- 適切なエントリーおよび手仕舞いの方法

Youtubeでも配信中です。

検証条件

まず包み足に関しての基本事項をおさらいし、その後検証で用いるエントリーと手仕舞いの条件を説明したいと思います。

基本のおさらい

「包み足とはそもそも何か」に関しては、以下のサイトを参考にさせていただきました。

1本目ローソク足の高値・安値を2本目ローソク足が包み込む状態を一般的に包み足というようで、表現は違えど定義はどのサイトもほぼ同じという印象です。

そしてこの包み足ですが、実際にトレードすることを想定すると以下の文言が重要と思われます。

上昇相場が続いた後の高い水準で、陰線が陽線を包んだ場合は下落に転じる転換線となる確率が高い。(中略)。反対に、下落が長く続いた後に、陽線が陰線を包んだときは上昇に転じる兆しとされる。

「2.ローソク足の組み合わせ|はじめてのチャート分析~チャートの鬼」『岡三オンライン証券』

つまり陰線→陽線か陽線→陰線となる包み足の発生は相場転換のシグナルであり、仮にこれが正しい場合、逆張りでのエントリーがセオリーということになります。これも上記サイトに限らず一般的に言われていることかと思います。

これらが包み足に関する通説ですが、実際のところどうなのでしょう。包み足の発生で100%相場が転換するなんてことはないでしょうが、「50%以上の高い確率で反転するか?」と考えてもその根拠は不明と思われます。

本記事ではここをはっきりさせるため、エントリーと手仕舞いのパターンを以下のように定義し、これをバックテストで検証したいと思います。

エントリーパターン

まずエントリーのパターンです。おそらく裁量トレードをされている方にとって、エントリー1の条件で常にエントリーすることはあり得ないと思われます。裁量トレーダーにとっても参考となるよう、より属人的な判断に似せたものがエントリー4となります。

エントリー1:追加条件なし

包み足の条件さえ満たせばエントリーです。つまり以下3つのみを条件とします。

- 2本目ローソク足安値<1本目ローソク足安値

- 1本目ローソク足高値<2本目ローソク足高値

- 1本目と2本目で陰陽が異なる

勿論、陰線→陽線であれば買いでエントリーし、陽線→陰線であれば売りエントリーです。

エントリー2:トレンド発生中のみエントリー

上記引用に「上昇相場が続いた後は」とあるため、売りエントリーは上昇相場中であること、買いエントリーは下落相場中であることを条件に加えたいと思います。

そして具体的なトレンドの判断基準として、今回は移動平均線を使いたいと思います。例えば、上昇相場中であることは、以下2つの条件を追加することになります(もしかしたら2だけでいいかも)。

- 移動平均線<1本目ローソク足の安値

- 移動平均線<2本目ローソク足の安値

勿論、下落相場中はこの逆になります。

エントリー3:ローソク足がある程度大きい場合のみエントリー

エントリー1だけだと、小さいローソク足が連続する場合でも頻繁にエントリーの条件を満たしてしまうことになります。相場転換を狙うぐらいですので、少なくとも裁量トレードをしている際は、ある程度大きいローソク足での観測を意識しているはずです。

そのためここでは、ローソク足がある程度大きいことを条件に加えたいと思います。ローソク足の大きさを表す指標にATRがありますので、条件は以下のようになると考えられます。

- ATR<2本目ローソク足の大きさ(=高値-安値)

エントリー4:上記のエントリー2と3の併用

エントリー2と3の条件をどちらも加えます。そのため、「トレンド発生中に、ある程度ローソク足の大きさがある包み足が発生すればエントリーする」となります。

逆に言えば、トレンドも何もない揉みくちゃ時のエントリーや、小さいローソク足が連続する状況など、裁量トレードではまずしないようなタイミングでのエントリーは避けられることになります。

手仕舞いパターン

次に手仕舞いのパターンです。相場転換を狙うならばトレーリングが有効のはずです。手仕舞い2と3はトレーリングをするもので、その違いはトレール幅にあります。

手仕舞い1:2本目ローソク足の高値・安値までの幅でストップ・リミット

エントリー時、売りの場合は2本目ローソク足の高値までの幅を、買いの場合は2本目ローソク足の安値までの幅をストップ・リミットとします。

損切になれば負け1回とカウントし、利確になれば勝ち1回とカウントします。幅が同じなので単純に勝ち回数の割合を見ることで、相場転換する確率を計算することが出来ます。

手仕舞い2:2本目ローソク足の高値・安値までの幅でトレーリング

手仕舞い1だと「ローソク足1本だけを見るのは判断が早い、その後の経過も見るべき」とのご意見がありそうです。

手仕舞い2ではもう少し長期的な経過を見るため、リミットは敢えて置かず、ストップ幅でトレーリングをすることにします。

手仕舞い3:3ATRでトレーリング

手仕舞い2よりは幅を大きく見てます。おそらく裁量トレードをされる方にとって、手仕舞い1や2は幅が狭すぎると思われます。現実により即したトレードを行うのがこの手仕舞い3です。

ATRを基準にしてますので、時間足や相場状況の違いを吸収したトレール幅の設定を可能とします。

以上が今回用意したエントリーと手仕舞いの説明となります。

検証結果

それでは実際に結果を見てみたいと思います。バックテストは以下の条件にて行いました。また、今回検証では時間足として15分足、1時間足、4時間足を対象とします。それぞれ前から、スキャルピング、デイトレード、スイングトレードを意識したものになります。

| 通貨ペア | USD/JPY |

| スプレッド | 0.3pips(0.3銭) |

| 検証期間 | 2013/1/1 ~ 2021/12/31 |

| ポジション | 0.1Lot(10000通貨) |

| 資産 | 100万円 |

| 移動平均線期間 | 20 |

| ATR期間 | 14 |

15分足

括弧の左の数字はプロフィットファクタです。そのため1より大きければ期待値はプラスで、1未満であれば期待値はマイナスです。括弧の中の数字は取引回数です。

| 手仕舞い1 | 手仕舞い2 | 手仕舞い3 | |

| エントリー1 | 0.91(5574) | 0.89(5746) | 0.97(3843) |

| エントリー2 | 0.93(1777) | 0.87(1786) | 1.00(1505) |

| エントリー3 | 0.92(4648) | 0.89(4778) | 0.94(3555) |

| エントリー4 | 0.91(1351) | 0.85(1359) | 0.95(1224) |

プロフィットファクタは全て1以下です。15分足などでのスキャルピングでは、包み足は当てにならないと思われます。

1時間足

表の見方は15分足と同様です。文字色が灰色の箇所がありますが、これは取引回数が1000回に満たない場合です。個人的には1000回に満たない結果は信用しない方がいいと考えてます。

| 手仕舞い1 | 手仕舞い2 | 手仕舞い3 | |

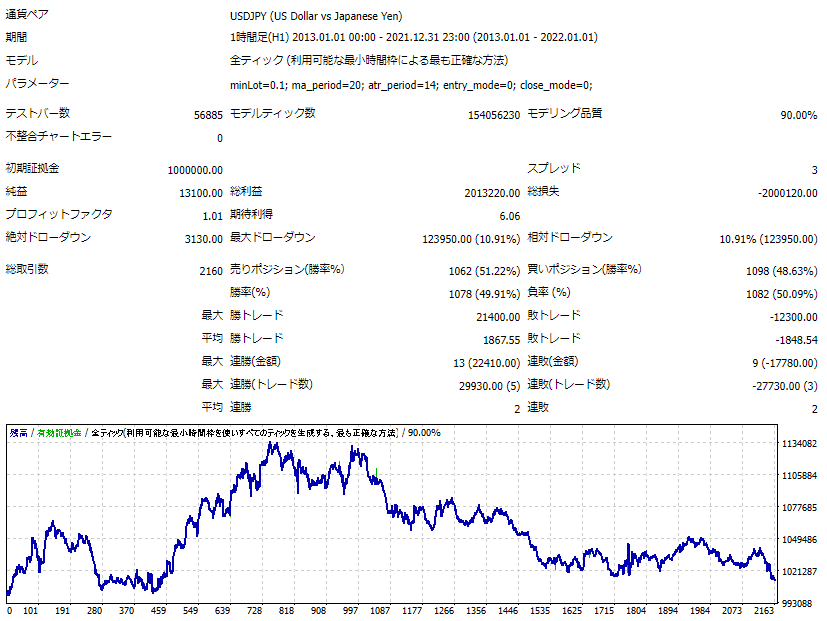

| エントリー1 | 1.01(2160) | 0.99(2216) | 1.01(1322) |

| エントリー2 | 1.00(752) | 0.95(744) | 0.90(604) |

| エントリー3 | 0.98(1703) | 0.97(1741) | 0.98(1193) |

| エントリー4 | 1.01(556) | 1.00(549) | 0.74(479) |

4時間足ならまだしも、1時間足ではさすがに1000回以上の取引が行われるだろうと思ってましたが、条件によってはそうではないようです。以外に包み足が出現する頻度は高くはないと思われます。

プロフィットファクタですが、エントリー1が良く、エントリー3がダメという個人的には意外な結果でした。

以下にエントリー1・手仕舞い1のバックテストの詳細を掲載します。期待値プラスとはいえ、資産の上下動が激しく、敢えてこれに頼る必要もないと思われます。

余談ですが、これは9年間のバックテストの結果です。前半4年間は調子がいいですが、後半5年間で結局トントンに戻ります。最初1年間はビギナーズラックで勝って、その後低迷期が続き、3~4年目で躍進したという如何にもな資産曲線ですが、4年ぐらい勝っているからといって専業トレーダーに転身するのは危険だということを示唆しているように読み取れます。

4時間足

表の見方は15分足と同様です。

| 手仕舞い1 | 手仕舞い2 | 手仕舞い3 | |

| エントリー1 | 0.94(800) | 1.00(819) | 0.95(415) |

| エントリー2 | 0.82(314) | 0.99(310) | 1.16(222) |

| エントリー3 | 0.96(610) | 0.95(617) | 1.07(382) |

| エントリー4 | 0.76(217) | 0.95(214) | 1.28(177) |

全て取引回数が1000回に満たないため、4時間足などのスイングトレードにおいて、包み足の出現は頻度が少なく、統計的に根拠のあるトレードは実施ができないということになります。

まとめ

本記事では、包み足が本当に相場転換のシグナルとなるのかをバックテストを用いて検証しました。以下に結論となる重要なポイントを示します。

- どの時間足でも、包み足は相場転換のシグナルとして使えない

以上、最後まで読んでいただきありがとうございました。